현실은 그렇게 녹녹치 않다...

없는 자들의 입장을 대변하면서 그 초단기대박계획(MOAI) 대중형을 강력히 추진중인 가치투자의 반대적 입장을 취하고 있는 정보투자가인 난 "동학개미들의 선봉장"으로서 그 천재적 음악가 모짜르트를 시기와 질투했다는 정신병자 살리에르... 영화 "아마데우스"의 그 마지막 대사로 갈음한다...

"세상의 모든 평민들아... 내가 니들의 왕일지어다..."

주가 부양에 의한 자산효과로 인한 소비 증대말고는 답이 없는 현재로서는 말이다... 거품을 더 쌓을 가능성은 있지만... 실물 경기가 이걸 뒷받침하지 못하는 침몰한다...!!!!

https://samsongeko1.tistory.com/12338

수년간 이어진 금융완화 정책이라는 마약에 중독되어 있는 상황이 다시 이어지고 있는 중... 이 말은 증시 부양에 의한 자산효과로 일으킨 소비 증대말고는 경기를 부양할 수단이 없음

https://samsongeko1.tistory.com/12331

맞다...!!!!! 기다리는 조정은 오지 않는다... 근데 주요 거시경제지표들의 언발란스에 급폭락 조짐이 일고 있는 중이다... 어제 코스닥 막판 급락과 나스닥이 주춤거리네요..

https://samsongeko1.tistory.com/12328

월가든 여의도든 반도체 바닥론에 기대어 계속 거품을 쌓아가고 있는 중이라고 보시면 되고요... 이게 사실이 아닌게 확인되면 급폭락하니 마이크론/엔비디아/삼성전자 계속 관찰요...

https://samsongeko1.tistory.com/12307

[김재현의 투자대가 읽기]"신데렐라는 12시 전에 떠나야 해" 버핏이 꺼낸 이솝 우화...

여러분의 주식투자 경력은 얼마나 되시나요? 길게는 10년이 넘으신 분도 있겠지만, 주식투자 경력이 2~3년인 분들이 많을 것 같습니다.

코로나19로 지난 2020년 3월 주가가 폭락하자 미 연방준비제도가 금리를 급격히 인하하면서 전 세계적인 유동성 장세가 펼쳐졌고 우리나라도 주식투자 열풍이 불었으니까요.

'오마하의 현인' 워런 버핏(93)의 주식투자 경력은 얼마나 될까요? 무려 81년입니다. 버핏은 미국이 2차 세계 대전에 참전한 지 3개월이 지난 1942년 3월 11일 시티 서비스 우선주를 38.25달러에 3주 매수하면서 주식투자를 시작했습니다.

이 주식은 27달러까지 하락하는 바람에 반등할 때 버핏이 40달러에 냅다 팔았는데, 나중에 200달러까지 상승하는 걸 보고 버핏이 후회를 하기도 합니다. 그동안 버핏은 오랜 투자를 통해 얻은 깨달음을 쉽게 설명해왔는데요,

20여년 전인 2000년대에 지금 봐도 감탄할 수밖에 없는 가르침을 많이 남겼습니다. 오늘 살펴볼 내용은 버핏이 71살이 된 2001년 "손 안의 새 한 마리가 숲 속의 새 두 마리보다 낫다"는 이솝의 투자 통찰을 가지고 설명한 투자 이야기입니다.

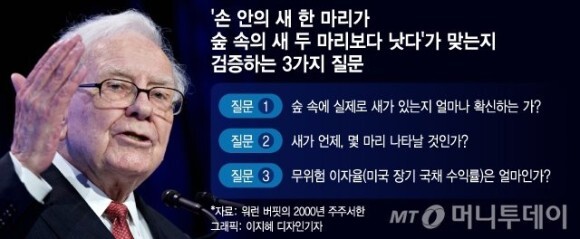

버핏의 세 가지 질문...

버핏에 따르면, "손 안의 새 한 마리가 숲 속의 새 두 마리보다 낫다"는 이솝의 투자 원칙을 지키기 위해서는 먼저 세 가지 질문에 답해야 합니다.

1. 숲 속에 실제로 새가 있는지 얼마나 확신하는 가?

2. 새가 언제, 몇 마리 나타날 것인가?

3. 무위험 이자율(미국 장기 국채 수익률)은 얼마인가?

세 가지 질문에 답할 수 있으면 숲의 최대 가치를 계산하고 지금 손 안에 있는 새 몇 마리와 바꿀 것인지 알 수 있는데, 여기서 새를 농장, 채권, 주식, 공장으로 바꿔도 똑같이 적용될 수 있습니다.

여기서 손 안의 새는 달러(현금)로 볼 수 있습니다. 우리가 가진 현금을 투자하기 위해서는 언제, 얼마나 수익을 올릴 수 있을지 그리고 무위험(risk free) 이자율은 얼마나 될지 계산해야 합니다.

2000년 4월말 개최된 버크셔 해서웨이 주주총회에서 버핏은 두 가지 예를 들어서 설명했습니다.

첫 번째는 새 한 마리가 1000원이고 이자율이 5%일 경우입니다. 새 한 마리(1000원)를 투자해서 5년 만에 숲 안에 있는 새 두 마리(2000원)를 잡을 수 있다면, 이 투자는 좋은 투자일까요?

당연히 버핏은 좋은 투자라고 평가했습니다. 연 복리 수익률이 14%가 넘기 때문입니다. 새 한 마리 가격은 이해를 돕기 위해서 제가 1000원으로 표기했습니다.

두 번째 예는 이자율이 20%이면서, 새 한 마리(1000원)를 투자해서 5년 만에 새 두 마리(2000원)를 잡을 수 있는 경우입니다. 이때는 투자하지 말아야 합니다. 현금으로 연 복리 20%의 수익을 올릴 수 있는데,

14%의 수익을 위해서 투자해야 할 까닭은 없습니다.

버핏은 위의 세 가지 질문이 중요하며 주가수익비율(PER), 주가순자산비율(PBR), 배당수익률 같은 일반적인 척도들은 물론 성장률까지 가치평가와는 아무 관계가 없으며 기업의 현금 유출입 규모와 시점을 알려줄 뿐이라고 말합니다.

특히 중요한 대목은 '성장주'(Growth)과 '가치주'(Value)를 대조적인 투자스타일로 말하는 시장 전문가들이 자신의 무지를 드러내고 있다며 싸잡아 비판하는 대목입니다.

우리가 흔히 가치투자자라고 여겨온 버핏의 또다른 모습인데요, 버핏은 '성장'이 가치 방정식을 구성하는 한 요소일 뿐이라고 말합니다.

이솝의 투자원칙과 세 번째 질문인 금리는 간단하지만, 나머지 두 문제에 대답하는 건 어렵습니다. 아니, 어려운 게 아니라 사실 불가능합니다. 그래서 버핏도 대략적인 범위를 사용하라고 권하고 있습니다.

버핏의 비효율적 숲 이론...

그런데 미래에 나타날 새를 보수적으로 예측해도 시장에서 거래되는 가격이 가치보다 말도 안 될 정도로 낮을 때가 있는데요, 이런 현상을 버핏은 '비효율적 숲 이론'(IBT·Inefficient Bush Theory)이라고 부릅니다.

'효율적 시장 가설'(EMH·Efficient Market Hypothesis)을 이용한 버핏의 언어 유희입니다.

버핏은 공개된 정보는 현재 가격에 반영되어 있기 때문에 장기적으로 누구도 초과수익률을 올리지 못한다고 주장하는 효율적 시장 가설을 비판해 온 걸로 유명하지요.

버핏은 투자자가 사업을 이해해야 하고 독자적으로 사고해서 근거가 있는 결론을 낼 수 있어야 하지만, 탁월한 능력이나 눈부신 통찰력이 있어야 하는 건 아니라고 말합니다.

그런데 반대로, 추정치의 범위가 넓지 않은데도 가장 뛰어난 투자자들조차 숲 속의 새를 확인할 수 없는 때가 있으며 신규 사업이나 급변하는 산업에서 이런 불확실성이 자주 등장한다고 버핏은 설명합니다.

그리고 이런 상황에서 투자하는 건 투기로 간주해야 한다고 버핏은 단언합니다. 왜 버핏이 그동안 기술주, 신성장산업에 투자하지 않았는지 설명해주는 대목입니다.

또 버핏은 투자와 투기가 명확하게 구분되지 않으며 투자자 대부분이 승리를 만끽할 때는 구분하기가 더욱 어려워진다고 말했습니다. 2000년 닷컴버블 붕괴로 나스닥지수가 폭락한 후인 2001년 2월 28일 이 말을 했다는 걸 생각하면 버핏이 한 말이 이해가 갑니다.

2017년 버크셔해서웨이 주주총회에서 버핏은 "나보다 IQ가 30이나 낮은 이웃이 주식으로 돈 버는 모습을 지켜보는 것처럼 고통스러운 일도 없을 것입니다. 결국 사람들은 유혹에 굴복하고 맙니다"라고 말하기도 했습니다.

정말 공감이 가는 말 아닌가요?

무도회의 신데렐라가 된 투자자들...

버핏은 거액의 불로소득(effortless money)처럼 이성을 마비시키는 건 없다고 말하는데요, 불로소득에 도취하면 분별있는 사람들조차 무도회의 신데렐라처럼 행태가 바뀝니다.

무도회에 너무 오래 있으면(즉, 미래에 창출할 현금보다 지나치게 과대평가된 기업을 가지고 계속 투기하면) 결국 마차와 말이 호박과 쥐로 돌아간다는 사실은 모두 알고 있습니다.

그런데도 사람들은 화려한 파티에서 1분도 놓치지 않으려 하고 모두 자정이 되기 1초전에 떠나려 합니다. 그런데 문제는 무도회장에 걸린 시계에는 바늘이 없다는 점입니다. 정말 2000년 닷컴버블 붕괴를 생생하게 비유한 것 같지 않나요?

결론은 모두 아시는 바와 같이 대다수 투자자의 마차와 말이 호박과 쥐로 돌아갔습니다. 2000년 3월부터 2002년 10월까지 나스닥지수는 고점 대비 80% 가까이 하락했습니다.

2001년 2월 버핏은 증권업계가 '새도 없는 숲'을 팔아 넘기면서 수십 억달러를 개인 투자자의 주머니에서 자신의 주머니로 옮겼다고 힐난합니다. 가치 창출이 아니라 가치 이전 현상이 발생했다는 건데요,

'새도 없는 숲'은 적자만 기록하다 파산한 닷컴기업들을 뜻합니다.

버핏은 거품이 터졌을 때 신출내기 투자자들이 얻게 되는 오래된 교훈도 설명했습니다. 첫째, 월스트리트는 팔리는 것이라면 투자자에게 무엇이든 판다는 사실과 둘째, 투기는 가장 쉬워 보일때가 가장 위험하다는 사실입니다.

우리가 새겨 들어야 할 버핏의 조언입니다.